一文说清:港险的「英式分红」和「美式分红」有何区别?哪种好?

作者:大鱼测评

之前我们写过分红险原理,那篇文章主要是针对内地分红险写的,回顾可戳:重回视线的分红险,分红来自哪里?

香港主流产品也是分红险,底层逻辑与与内地分红险是相似的,只是港险资金可以有更高比例投向权利类资产,投资限制也更少,因此香港分红险的形态与内地略有不同。

很多朋友被复归红利、归原红利、周年红利、终期红利、终期分红等概念绕晕了,也分不清港险中的「英式分红」和「美式分红」,本文就来把这个话题聊清楚。

港险的「英式分红」和「美式分红」

之前文章写过,英式分红分的是保额。

在英式分红的港险里,按年分的叫「复归红利」或「归原红利」,一旦公布,保额的「面值」就确定了,不会再更改,面值影响的是理赔金额,如重疾险对应的就是重疾保险金,终身寿险对应的就是身故金。

但是要注意,复归/归原红利面值对应的现金价值,仍然是不确定的,这一点计划书里都有写。

退保时现金价值=面值变现折扣率,但这个变现折扣率不会直接写在计划书里,早期低至50%-80%,随着时间推移慢慢增加,在25-30年左右达到100%。相当于早期退保,有很高的退保惩罚。

还有一种叫「终期分红」,虽然每年也会公布,但公布后无论是面值还是现金价值,均有可能再调整,一般在退保、理赔时才能最终确定,并且现金价值也存在变现折扣率。

复归/归原红利和终期分红都有不确定性,保司都可以将这部分资金进行再投资,只是前者毕竟面值不变,不确定性相对低一些。

美式分红,分的是现金。

按年分的叫「周年红利」,一旦公布就完全确定了,不参与再投资。

与英式分红类似,美式分红的港险也普遍存在一个退保或理赔时才可完全确定的分红,叫「终期分红」,每年公布后可调整。

无论是周年红利还是终期分红,都没有变现折扣率这个退保惩罚,任何时候提取和理赔都是一样的金额。

如何区分英式分红和美式分红

对于消费者而言,有2种比较容易的区分方式:

一是看英文计划书的红利名称。中文很容易搞混,英文更清晰。分红写为bonus的就是英式分红,写为dividend的就是美式分红。

炒股的朋友都知道,股票分红也有分股票份额和现金红利2种方式,与分红保险中的英式分红和美式分红是同样的意思,英文也正好对应bonus和dividend这2个单词。

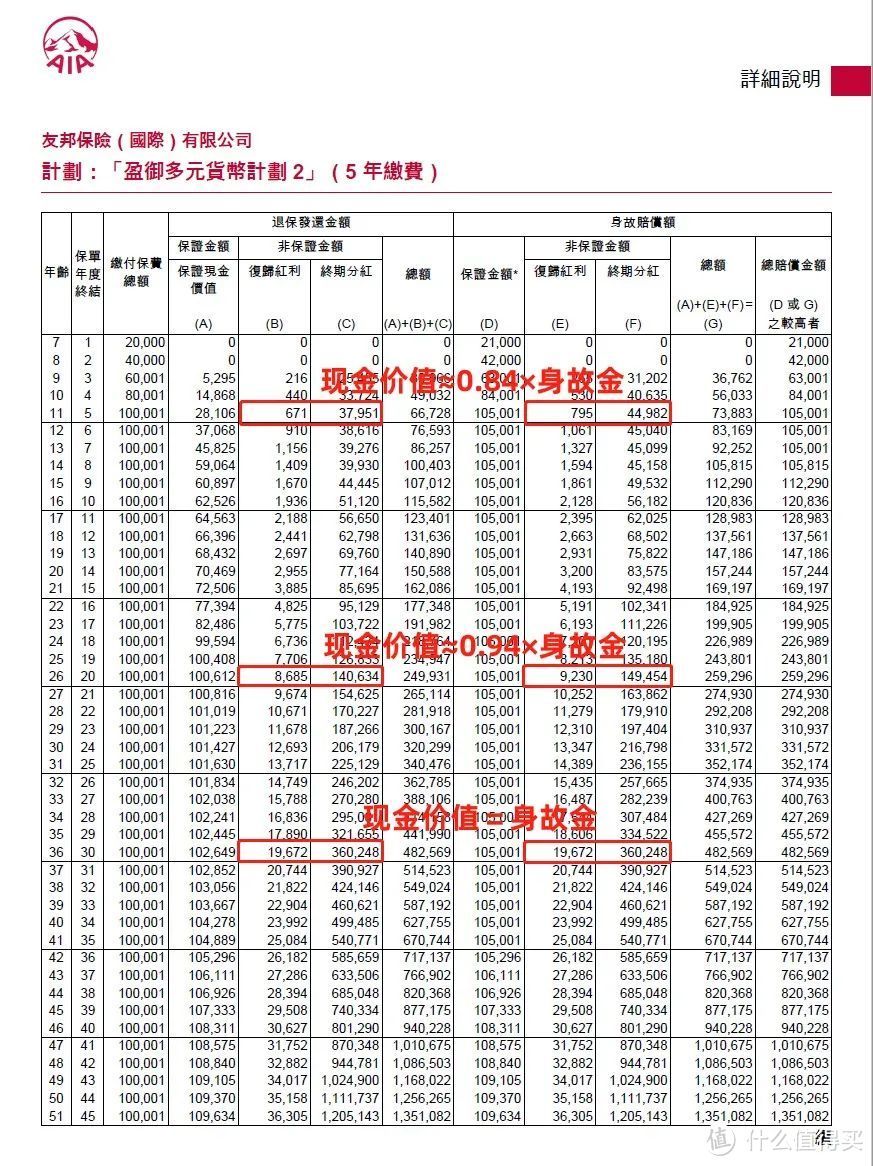

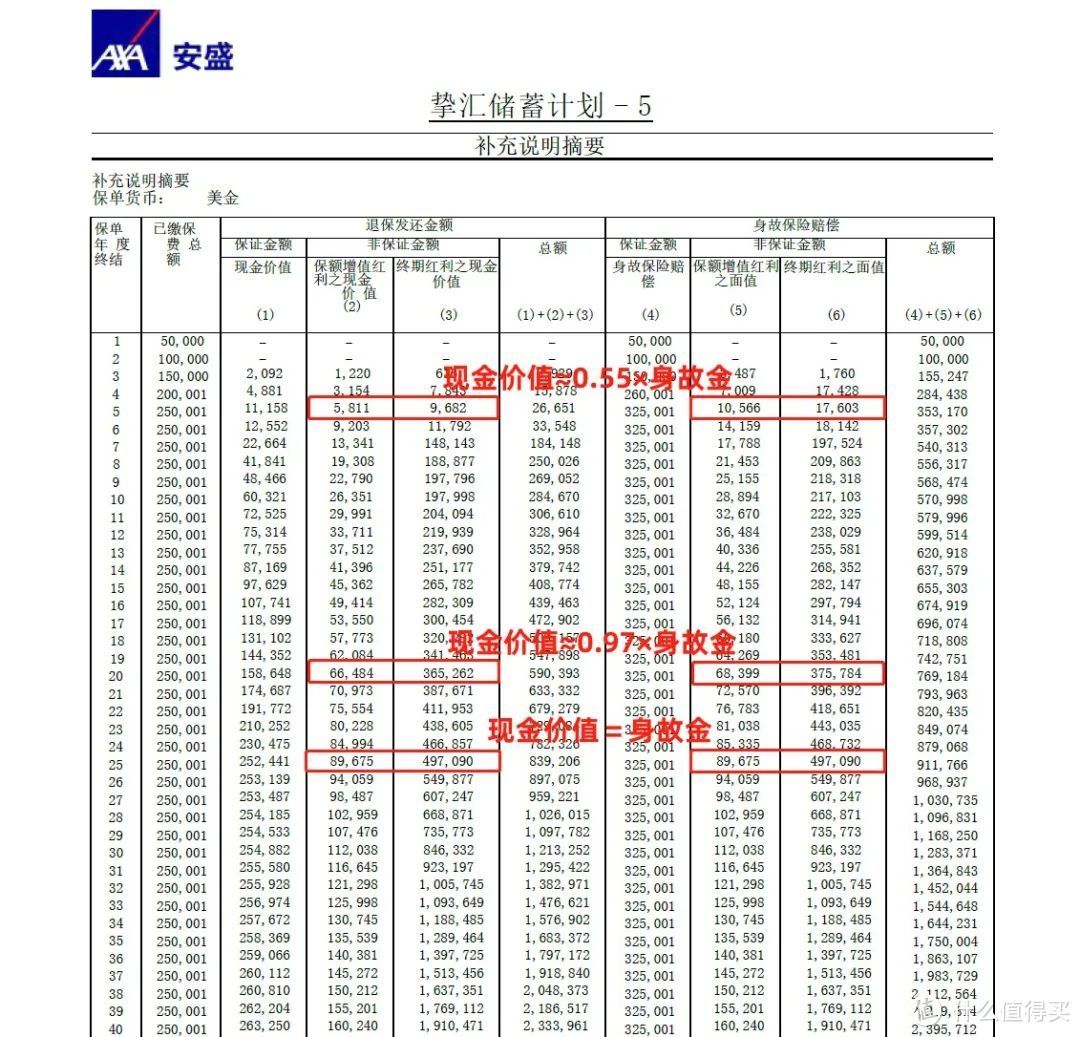

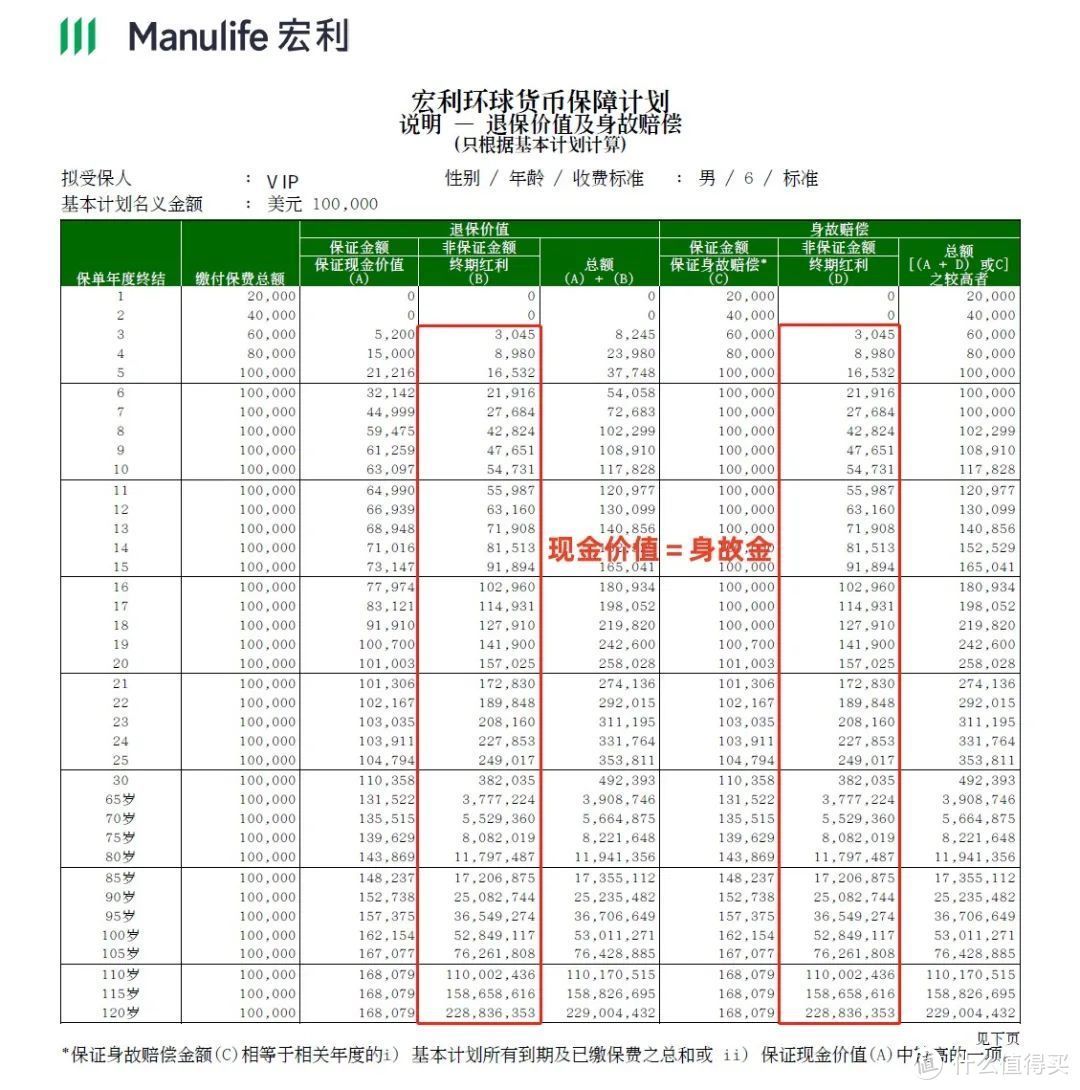

二是看计划书的现金价值和理赔金额。以是否存在变现折扣率为区分,如果现金价值理赔金额,就是英式分红;如果现金价值理赔金额,就是美式分红。

如下图所示,友邦盈御多元货币计划2和安盛挚汇储蓄计划5是英式分红,宏利环球货币保障计划是美式分红。

英式分红和美式分红的港险,选哪种?

一种常见观点:英式分红产品流动性差、风险高、预期回报高,美式分红产品反之

由于英式分红中复归/归原红利和终期分红都有不确定性,且早期退保有较高的退保惩罚,保司得以将资金投资到收益更高、投资期限更长的权益类资产上,获得更高的潜在收益,因此很多人的观点是:英式分红产品流动性相对较差,风险也比美式分红产品更高,但好处是预期回报也会更高。

与之相对的,美式分红要考虑到周年红利的确定性,每年分析的固定收益类资产残投资会更多一些,且周年红利和终期红利都不受变现折扣率的限制,于是很多人认为美式分红产品的流动性更好、风险更低,但预期回报更低。

现在的主流港险产品,还是这样吗?

Terry认为:并非如此。

按香港目前的主流分红储蓄险形态,无论是英式还是美式分红,保证部分和按年分红的复归/归原红利、周年红利,在保单利益中的占比都是很低的;不确定性最高的终期分红(英式)和终期红利(美式),占比很高,并且随着时间推移越来越高。

即使美式分红的终期红利不存在变现折扣率,也可以通过调整具体金额的方式来保证对资金运用。

下表对比的就是这2款,就是目前热销的2款计划书,在同样交费方式下,计划书预期现金价值的数据摘要。

未计算保费回赠等优惠,如计算则更早回本

可以看到,宏利环球货币储蓄计划虽然是美式分红产品,但它直接取消了周年红利,只有终期红利,而其演示的预期收益,比英式分红产品友邦盈御多元货币计划2还要高;2款产品终期分红/红利的占比,在50年及以后都超过了90%。

上表对比的是现金价值,所以也就排除了变现折扣率的影响。英式分红也可以通过减保来提取部分现金价值,所以也并不存在英式分红产品的流动性就比美式分红的差,这一点从现金价值超过已交保费的时间也能看出来:

如何选择?

总而言之,当前港险的主流产品,无论英式还是美式分红,都是低保证、高预期的,长期来看,保证部分的利益平均年利率约为0.5%,预期的综合年利率在7%左右。

当然也有保证利益占比更高的,但预期利益也会随之降低。也许港险的魅力之一恰恰在于高分红预期,因此高保证、低预期的产品不是主流。

投保人承担更大的不确定性,来换取更高的预期收益,这本来就是符合规律的。

但不确定性也要辩证来看:

一方面有些保险公司已经有很悠久的历史,是穿越了时代周期的,在香港地区的运营时间也很长,分红险挑选这些经验丰富、过往实现率较稳定的保司的产品,虽说过往表现不代表未来,但多少可以作为选择的参考依据。

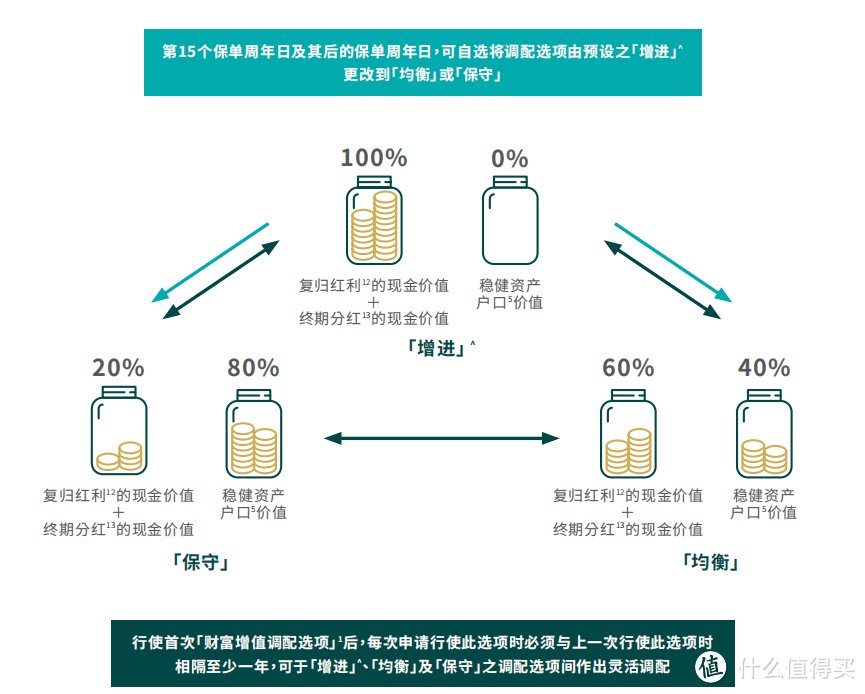

另一方面,现在很多港险都有红利锁定功能,在保单第10或15年后,可以锁定部分或全部红利。锁定后,这部分红利即使不提取,也不会再参与高风险投资,相当于变成了低风险存款,积累生息。

一款保险是英式还是美式分红,不应该作为挑选的考虑重点,不同产品投资理念和策略的差异、权益类和固收类资产的配比等,才是保单风险、流动性和预期收益的真正决定因素。

既对风险有足够预期,同时通过筛选靠谱的保司、合理使用红利锁定功能,一定程度上降低风险,这才是买港险的正确姿势。

End.

相关文章回顾:

某公司港险太坑?分红实现率难测算?内地保险销售素质差?| 港险精选答疑

内地储蓄险长期不如港险,中期不如债券or债券基金?

香港储蓄险特殊功能盘点

香港分红储蓄险V.S.内地增额终身寿险,到底哪家强?

香港的分红险怎么算收益?超简单的保姆级攻略!

年金险、增额终身寿险咨询,点击下方阅读原文

查看文章精彩评论,请前往什么值得买进行阅读互动